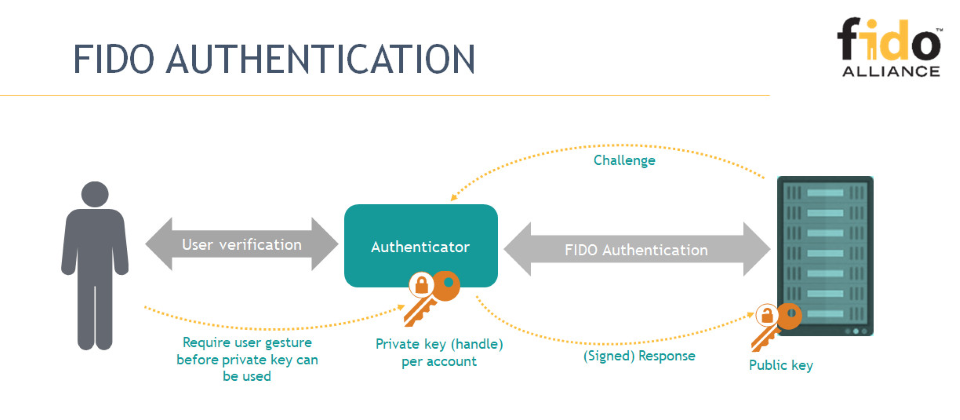

金管會將研究發展金融行動身分識別標準化機制。將由金融機構共同籌組金融行動身分識別聯盟F FIDO,研擬規畫導入國際FIDO標準。(示意圖,圖片來源/FIDO Alliance)

數位金融服務的發展,使得消費者越來越習慣用行動裝置進行全電子開戶及交易,不過,消費者在進入金融服務網頁或App時,都需要經過身分驗證的程序,目前,多數身分驗證還是透過輸入帳號、密碼的方式,也容易衍生出安全性不足、遭盜用、用戶遺忘帳號密碼,或是帳密外洩等問題。

金管會提及,金融機構業者希望能將生物識別與行動裝置結合,發展出同時具備身分識別與電子文件簽署等功能的機制。目前,消費者在申辦國內銀行的數位存款帳戶,已經可以透過自然人憑證、信用卡、存款帳戶等非簽名方式進行身分識別。證券、期貨、投信事業,對投資人辦理線上開戶身分驗證作業,也都有明確規範。

不過,這些身分驗證認證方式,大多仍須先經過實體身分認證,若用戶要透過行動裝置進行,則需利用自然人憑證加上視訊等方式。倘若用戶不是經過實體身分認證,開立的帳戶型態及交易範圍則會有所限制。

金融服務行動身分識別機制,為民眾進入數位金融的第一關,金管會希望透過產業標準,允許多項非實體驗證機制,或非帳號密碼互通使用,以多元方式便利客戶進行金融服務的身分識別。

因此,金管會將研究發展金融行動身分識別標準化機制。將由金融機構共同籌組金融行動身分識別聯盟F FIDO,研擬規畫導入國際FIDO標準。

金管會綜合規劃處副處長胡則華表示,一開始,將找來金融產業各業別的公會,讓大家先了解何謂FIDO,以及FIDO可以如何應用在金融場域,與如何導入國際標準。

初期,將針對中低風險的金融服務,提供通用的行動身分識別與簽署功能,並由金融機構向金管會申請業務試辦方式,驗證低風險業務採用FIDO作為身分驗證方式的可行性。並預計在2021年8月完成F FIDO籌組。

金管會解釋,目前金融機構在行動身分識別尚未形成一個標準,而是各家自行導入與建置,在開發成本上較高,造成資源上的浪費。胡則華透露:「金管會將請臺網協助,計畫聚集所有金融機構業者,就身分識別共通使用,建立一個共通性標準。」

未來,在這個F FIDO聯盟中,各家金融機構,包括銀行、保險、證券等,都可用同一標準來導入,降低開發成本。甚至,未來,各家金融機構身分識別強度拉到同一水準時,便可以做跨機構行動身分識別互通。

胡則華強調:「金管會希望讓各家金融行動身分識別作法盡量一致化。」這樣一來,客戶用同樣一支手機或行動裝置,只要經過一次身分驗證,即可直接登入不同銀行、證券等之類的帳戶App,不用再每登入一次,就要輸入一次帳號密碼。

此外,她也舉例,目前用戶在證券商的電子交易平臺進行證券交易時,必須得申請電子憑證才可下單。她提到,未來用戶或許可以只要透過生物辨識,即可交易,而無需再申請電子憑證。但該如何制定一個共通性標準,這是金管會接下來討論的方向。甚至,金管會把目光放得更遠,胡則華提到,F FIDO這套機制若在國內能順利推行,未來,或許還能延伸到跨國的共通性應用。

達到行動身分識別共通,是金管會首先要做到的關鍵第一步,胡則華進一步揭露:「未來,資料的互傳能否透過共通性的方式,延伸擴展,這是金管會後續討論的方向。」等於是,F FIDO的建置,將不只是降低資安風險,簡化消費者在切換App使用,帳號密碼登入的程序;對於整個產業還有更大的價值,尤其是F FIDO將有可能促成未來資料互傳,也是資料共享的一個重要可能性。

更正啟事(2020/11/18):原文提及金融行動身分識別聯盟英文簡稱「F-FIDO」,金管會來信澄清說明,將不採用「F-FIDO」名稱,改以「F FIDO」稱呼,內文已更正。

熱門新聞

2024-10-30

2024-10-27

2024-10-30

2024-10-29

2024-10-23

2024-10-29