【國泰金控數數發Data Team】國泰金控旗下數位暨數據發展中心(簡稱數數發)的數據團隊,居首三人,中間是國泰金控數數發數據團隊負責人梁明喬,花了3年時間從無到有一手打造而成。右邊是資料科學實驗室專案經理吳政學,負責資料架構設計。左邊則是負責企業架構設計的國泰世華銀行資訊總管理處首席企業架構師張維仁。(攝影/洪政偉)

「未來的金融服務,是無所不在的,人們能隨時隨地取得金融服務。」金融創新教父Brett King強調。他去年底來臺分享對下一波銀行變革的觀察,上百位金融主管和政府官員,聚精會神地坐在臺下取經。

Brett King舉例說明,當消費者去量販店購物時,平時一家人得花上5,000元,但站在門口,手機就先通知,帳戶餘額剩2,000元,是否需要即時信貸的借款服務,消費者手指一點選就可以馬上借到錢匯入戶頭可用,而不需要像過往得先辦一張實體信用卡。「人們需要信用服務,而不是信用卡。」他認為:「未來銀行的競爭,就是即時世界的競爭。」

這個Brett King口中最能凸顯Bank 4.0的典型應用,對國泰金控來說,並不陌生,因為國泰早就一腳踏進這個更即時、主動的新世界了。

像是去年第三季,國泰世華銀行推出了一項信用卡即時臨時調額功能,當顧客到店家刷卡超過額度時,系統能在幾秒內判斷出顧客是否符合額度調整資格,直接發簡訊到顧客手機,點選同意後立即生效調高,顧客就能再次刷卡消費。這項功能推出後至今,這一批信用良好符合調額資格的顧客,平均每筆刷卡交易金額,足足提高了6成。

國泰從大量信用卡交易失敗的數據中發現,額度不足是許多授權中斷的關鍵原因,但許多顧客明明都還有臨時額度調整的資格,卻沒有發揮作用。

「顧客明明已經進門,卻又沒了,好可惜!」國泰金控數數發協理梁明喬坦言。後來,國泰透過信用卡部門和數據團隊聯手,打造了一項可以判斷信用卡即時調額的功能,稱為RTDM(Real Time Decision Management)。不用等顧客來電,一偵測到刷卡交易失敗,立即評估顧客是否信用良好,符合調額資格,若是,就主動詢問顧客是否要臨時調高額度。

「服務不能等到顧客走出店門口。」梁明喬強調,RTDM的Real Time概念,「不是立即,而是找出即時與顧客接觸的時機點,採取行動,這是新的客戶經營模式,以前雖做得到,但無法這麼『即時』。」

他解釋,傳統金融業多半是靠名單主動聯繫顧客,稱為Outbound式行銷,但現在是數位時代,顧客會主動上門,透過App、網站等來尋求服務,這就變成了Inbound模式,銀行就要即時給出反應,甚至要做到互動式金融服務。

「RTDM上線後,半數臨時調額的顧客可透過這項新機制獲得服務。」梁明喬表示:「這就是結合資料科學、數位通路、更重要的是跨部門的通力合作,提供顧客最適產品,一種全新的行銷模式。」就像Brett King舉例說明的Bank 4.0應用場景一樣,國泰這項臨時調額機制,也是一種回歸金融服務本質,改變傳統銀行作法,化被動為主動才實現的新模式。挖掘龐大數據設計出RTDM機制,來補齊國泰這項消費斷點的關鍵推手,就是國泰金控數位暨數據發展中心(簡稱數數發)數據團隊,梁明喬正是這個團隊的負責人。

設立目標:結合數位、數據和技術,從金控層級發揮綜效

不過,3年前,這個後來成為國泰金控創新引擎的數數發剛成軍,只有6、7位核心成員,梁明喬是第3號員工,聚在金控總部大樓一間小小的會議室中辦公,開始規畫出國泰金控全集團的數據與數位發展藍圖。如今,數數發已是超過200人的團隊,多數是數據團隊。

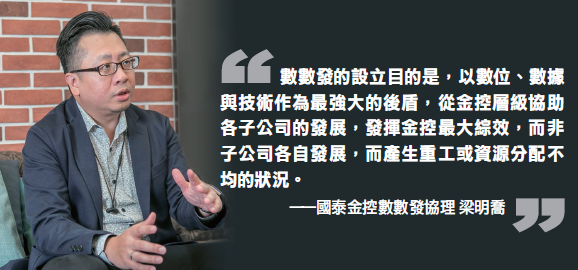

「數數發設立目的是,以數位、數據與技術作為最強大的後盾,從金控層級協助各子公司的發展,發揮金控最大綜效,而非子公司各自發展,而產生重工或資源分配不均的狀況。」梁明喬說。

梁明喬提到,數數發成立前3個月,先盤點金控現有的系統平臺、資料、業務應用狀況,並找出手上有哪些關鍵人才。最後決定從平臺架構、資料、組織、業務場景等四大面向來規畫國泰金控的發展藍圖。盤點出大方向後,就要跨出腳步開始實踐,第一個落地點,就是國泰世華銀行。

梁明喬指出,數數發應用場景選擇先從銀行落地,就是因為銀行資料種類多元,數位金融發展腳步也較快。而且不只銀行,2年來,數數發透過多項專案,與集團內各子公司,包括人壽、銀行、證券、產險等合作來創造綜效。

梁明喬在2016年5月接掌了銀行端的客戶經營部後,這個部門的任務之一是要管理CRM系統,產生各種報表、名單來協助各業務部門的行銷活動。梁明喬先停止了這類報表式的服務,重新聚焦。

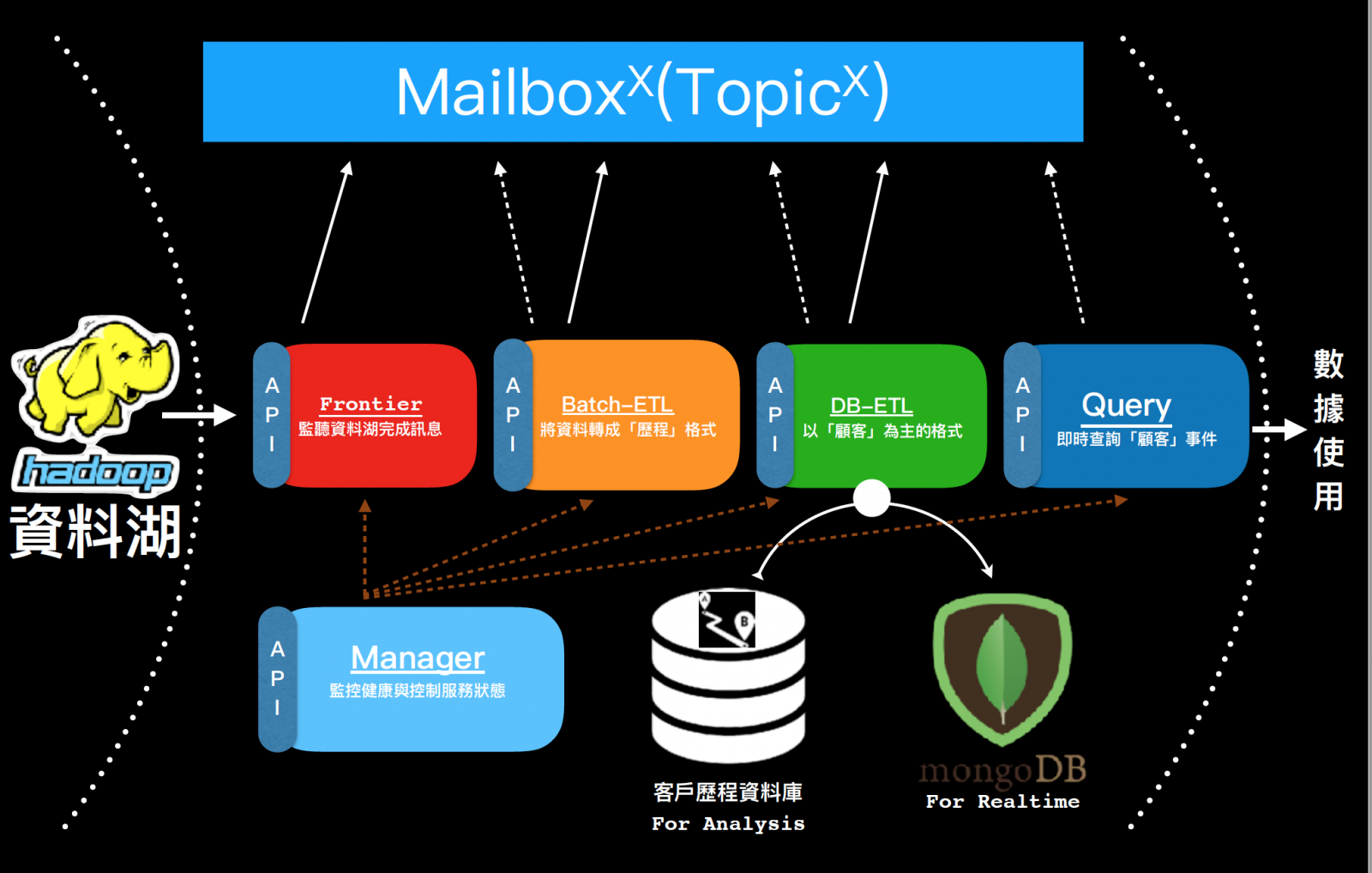

梁明喬從頭建立了一支資料科學團隊,甚至還細分出資料工程和資料分析等兩種不同任務的職務,還重新設計一個全集團的Hadoop分散式資料處理平臺。同時,數數發也透過與IT重新分工,讓數據團隊能更有效率取得分析資料。像是資料系統的底層架構,如OS與網路,目前仍由IT管理,而資料科學家團隊則是負責資料分析的應用層管理。

然而有團隊、有資料權還不夠,數數發數據團隊也開始建立一套資料科學能力的基本要求,包括專業領域知識、商業分析能力與技術能力,資料工程與資料分析人員各有不同的標準,例如資料分析人員得學會Python和R,或像資料工程人員就得熟悉自家HIPPO這套資料基礎架構所用的開源Spark軟體。不只原有分析團隊要重新學習才能留下來,就算新進人員各有其專業,人人都得具備同樣的基礎能力。

除了讓資料團隊的能力趨於一致,如何讓資料團隊與內部業務單位互相溝通,讓新技術在業務應用場景落地實踐,也至關重要。梁明喬提到,新技術應用到業務場景,得透過專案執行,而每個專案都得橫跨商業分析團隊、行銷團隊與資料科學團隊等三個團隊進行協作。商業分析團隊會與業務單位溝通,發現商業上的問題,而資料科學團隊大多是找到新技術,來解決商業問題,並由行銷團隊協助落地到各通路。文⊙王宏仁、李靜宜 攝影⊙洪政偉、蘇文彬

國泰金控數數發數據團隊發展進程

2016年

● 國泰金控數位暨數據發展中心(簡稱數數發)於3月成立,負責規畫金控在平臺架構、資料、組織、業務場景等四大面向的藍圖。

● 開始將數據及數位發展藍圖落地,於銀行的客戶經營部建立數據及資料科學團隊,並開始打造集團的Hadoop分散式資料處理平臺。

● 開始建立客戶歷程資料並開始打造全新的資料微服務框架HIPPO,讓資料處理系統化。

2017年

● 於資料科學家年會首次公開HIPPO分析基礎架構

● 建立資料科學實驗室(Data Science Lab),專門研究最新技術,確保國泰金控的研發動能。

2018年

● 因應數數發團隊發展需求,開始建立相關功能與制度,包括人力資源發展、新的績效管理、專案管理、內外溝通及行銷等。

● 完成資訊服務中臺建置,重新打造新的銀行資訊架構,分為通路平臺、服務中臺、後端的產品層、數據分析層,以因應通路快速變化的需求。

● 與催收及風管部門共同合作,透過大數據分析製作信貸催收評分卡模型,應用於內部信貸催收業務,為催收人員減少30%以上的催收案量負擔。

%20(1).jpg)

● 與信用卡部門合作,透過RTDM(即時決策管理系統)打造即時臨時調額功能,應用於信用卡臨時調額,此服務上線後,讓國泰信用良好且符合調額資格的顧客,平均每筆刷卡交易金額提高6成。

資料來源、圖片來源:國泰金控,iThome整理,2019年 1月

人物介紹 金融創新教父Brett King:金融服務將無所不在

被譽為金融創新教父的Brett King,2012年出版《Bank 3.0》一書,點出了全球銀行的第三波變革,暌違6年後,推出新書《Bank 4.0》。

Brett King在新書《Bank 4.0》中指出,下一波金融變革潮流將是內嵌式銀行服務(Embedded Banking),將使銀行金融服務無所不在、即時提供。他建議全球金融業,未來的金融服務與使用者的消費行為、情境與脈絡有緊密的關係,得回到金融服務的本質,重新設計未來的銀行服務。他更大膽預測,2025年以後,無所不在的金融服務將由科技公司主導,他奉勸金融業要從不同通路,擴展自家金融服務,並要翻轉企業文化,把自己打造成科技公司,才有籌碼與科技公司競爭。文⊙李靜宜

熱門新聞

2026-02-09

2026-02-06

2026-02-09

2026-02-09

2026-02-09

2026-02-06

2026-02-09