臺灣證券市場在2020年3月23日正式實施逐筆交易制度,為臺股展開新的篇章,而券商系統的交易速度,也進入了微秒時代的競爭高速。(攝影/洪政偉)

臺灣證券市場在今天(3/23)全面實施盤中逐筆交易制度,為臺股展開新的篇章。金管會證券期貨局副局長張振山表示,現今國際主要的交易市場都已經採取逐筆交易,為了跟上國際潮流,同時,提高交易速度與效率,是金管會當初推動逐筆交易的動機。

有別於以往盤中每5秒鐘撮合一次的「集合競價」,「逐筆交易」實施後最大的不同,是委託單隨到隨撮,藉此提升交易效率。張振山表示,逐筆交易是以微秒(百萬分之一秒)為概念的速度進行撮合,相較於先前快了許多。

此外,比起集合競價,僅有「限價」與「當日有效(ROD)」1種委託方式;逐筆交易制度實施後,除了「限價」委託,將新增「市價」委託,再分別搭配「當日有效」以及新增的「立即成交或取消(IOC)」、「全部成交或取消(FOK)」,總共會有6種委託方式。張振山提到,逐筆交易制度除了要提高效率,也要讓投資人有多重選擇,用有效率的方式進行投資行為,藉此滿足投資人不同的需求。

其實,臺灣證券交易所(簡稱證交所)早在2008年即開始推動逐筆交易制度,並在2010年6月先針對權證調整為盤中逐筆交易。並於2013年7月,將盤中集合競價撮合循環秒數由20秒縮短為15秒。2014年2月,把集合競價撮合循環秒數由15秒縮短為10秒,同年3月10日,上線新一代證券交易平臺,到了12月,把集合競價撮合循環秒數從10秒調整到5秒。

證交所2014年上線的新一代交易系統,是基於證券交易制度邁向逐筆撮合的趨勢所打造的。除了升級硬體主機,來克服逐筆撮合之後瞬間大量交易行情揭示量的挑戰,也重新改造交易系統架構核心系統,自行開發逐筆撮合系統。

這個新一代交易系統部署在開放Unix平臺大型主機上,而應用系統開發的程式語言,也從COBOL轉變成開放式C語言,同時並以記憶體處理所有的委託交易,來加快處理速度。

而考量到未來交易筆數的增加,新一代平臺也調整了原有的作業模式。早期,在舊系統的設計架構中,證券商和交易所的電腦之間採用同步式傳輸協定(Sync Protocol),也就是說,券商系統送出一筆委託進入交易所系統後,必須得到交易所電腦的回應後,才可以送出下一筆委託。在新一代平臺的設計則改成了串流的形式,券商可以不停地傳送交易委託到證交所系統。

另一項改變是,新系統採用了更多國際標準,委託資料的傳輸採取了FIX傳輸協定應用訊息格式(Financial Information eXchange),回報時則採用了資料流壓縮技術協定FAST資料壓縮技術(FIX Adapted for STreaming)。證交所的考量是,適用相同的國際標準,有助於臺灣證券商在全球不同市場下單,對證券商的作業更方便。

當年,證交所表示,每筆委託交易處理時間可從原本平均50到100毫秒降低到5毫秒以下;系統尖峰委託處理筆數則由每秒3,000筆增加至30,000筆,可處理股票由1,000檔增加至3,000檔,權證數量也由9,600檔增加至30,000檔。每日的委託處理容量可由目前650萬筆增加至2,000萬筆。

其實,證交所新一代交易系統在2014年正式上線,以及集合競價撮合循環秒數則從10秒縮短為5秒後,就計畫隔年,也就是2015年,要邁向即時撮合階段。

然而,真正即時的逐筆交易,卻要等到2020年3月,才正式上線實施。對此,張振山解釋,逐筆交易跟以往集合競價的觀念差異很大,不只證券交易所系統要修改,證券商的系統也要配合調整,就連市場投資人的習慣,都要能共同配合,才能真正實施。

逐筆交易上線前的準備:擬真平臺、3次全市場會測

而為了讓證券商與投資人有充分時間準備與適應,證交所早在2019年3月,就推出一套逐筆交易擬真平臺,預計開放到2020年5月31日,讓投資人利用此平臺實際模擬委託下單與觀看行情資訊,熟悉逐筆撮合方式與新種委託單。

券商可以讓客戶到逐筆交易擬真平臺的網頁,直接操作模擬;也有券商像是康和綜合證券的作法,就委託了外部的資訊廠商,做了測試版的AP與APP,串接了證交所的逐筆交易擬真平臺,使其客戶可以透過委外的交易平臺,在擬真平臺進行交易,讓客戶可以提前適應擬真環境,而測試用的AP與APP則會在逐筆交易上線後下架,並把原有康和證券的AP與APP,改成逐筆交易的新制度。

不只如此,為了讓各證券商與資訊廠商的資訊系統順利上線,證交所總共辦理了3次的全市場會測,在逐筆交易制度上線前一天,也就是昨天(3/22),進行了最後一次的全市場會測。據了解,這場全市場會測,模擬了正常交易的整個流程,作業流程從序前的檔案傳輸,8點開始掛完預約單,8點30分預約單轉成正式委託,到9點開盤,下午1點30分收盤,以及成交回報與行情傳輸。並且採取新的委託格式,模擬盤後零股交易以及盤後定價交易,包括接受委託、撮合成交、成交回報等流程。

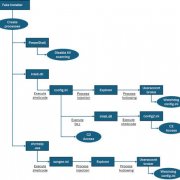

以系統面來看,就是從客戶下單軟體開始,下單的資訊經過網路到券商,券商從前臺接收判斷後再轉去中臺與後臺,然後,再送給交易所,交易所委託成交後,會把成交回報給券商,券商再把成交回報或委託回報傳回給客戶。這樣整套的系統都在最後一次全市場會測,通通測試過了一遍,就是要確保今天能順利上線。

而逐筆交易實施的第一天,證交所也表示,證交所與證券商的系統都正常運作。證交所也統計了相關數據,總委託筆數共有13,416,649筆,限價委託占99.67%(包括限價ROD占96.31%、限價IOC占3.33%、限價FOK占0.03%);市價委託占0.33%(包括市價ROD占0.30%、市價IOC占0.03%、市價FOK則為零)。證交所指出,顯示投資人仍以使用限價委託為主。而2020年3月23日總成交值為1,468.50億元。

證交所也表示,將分析整體市場投資人結構是否改變,並追蹤演算法交易或高頻交易的發展情形,必要時會擬定相關規範控管。

備戰逐筆交易,券商電子交易系統要靠微秒交易速度來迎戰

「為了因應逐筆交易新制,讓每家證券商的資訊部門,簡直如臨大敵。」康和綜合證券資訊長張志堅說。他提到,逐筆交易因為同時增加了多種委託種類,影響了證券商幾乎所有的交易系統。從市場價格欄位擴充、交易委託的電文格式、資料庫、風控主機、交易及帳務中臺、下單電子交易平臺、下單平臺介面等,全都要重新改過。

此外,逐筆交易與行情逐筆顯示,會造成成交回報的速度變快,連帶的行情報價資訊跟著變快、變多。張志堅表示,證交所評估大約要比以往多4倍,因此,券商就得提高線路的頻寬,加上逐筆交易上線後委託量可能會變大,所以,隨著交易統涵蓋到的前、中、後臺,因為資料量變大的關係,還得擴充主機處理的效能,一樣要擴充到4倍。不過,他提到,4倍是保守估計,康和綜合證券在主機、伺服器的處理速度,擴充了5倍以上。而這些都是因應逐筆交易,券商額外的花費,他說。

康和綜合證券更在4年前,就決定自行開發新證券電子交易系統,並在2019年1月已正式上線,備戰逐筆交易制度的上路。

他提到,券商交易系統較為老舊,雖然電腦硬體本身是新的,但是架構設計是20年前,它的程式語言也是20年前的COBOL。當時,康和綜合證券考量到老舊的架構,除了效力不好之外價格還很昂貴,所以在打造自家新版的證券電子交易系統時,決定使用較易維護的C與C++程式語言,並且採用開放架構技術,整個系統包括數位系統、發展環境、資料庫等,也完全使用開源技術來開發。

張志堅指出,康和證券開發的這套新版證券電子交易系統,處理速度比起以前的舊系統快了30倍,且成本還是舊系統的十分之一。他表示,這套新系統上線時,平均每筆交易下單包含後臺風險控管,速度已可做到2毫秒。他進一步透露,為了逐筆交易,康和證券添購了新的機器,CPU比起先前的快了3倍。現在,「康和證券的交易速度已經進入了微秒,也就是百萬分之一秒的時代。」他強調。

不只逐筆交易這項變革,證交所日前宣布,將在今年10月26日上線盤中零股交易,可在普通交易時段買賣零股,以降低交易門檻,既有的盤後零股交易作法和機制則照舊。張振山則提到,開放盤中零股交易的目的,是要讓更多年輕人參與股票市場。

他舉例,比如一張300多萬的大立光電股票,一般月薪不高的社會新鮮人根本買不起,但他又想參與資本市場,就可讓他透過買零股的方式,在能力範圍內參與股票市場。不過,張振山提及,10月中是盤中零股交易預計上線的時間,但,還是得等逐筆交易制度順利實施後,盤中零股交易的系統才會開始調整。文⊙李靜宜

熱門新聞

2026-02-06

2026-02-06

2026-02-06

2026-02-06

2026-02-09

2026-02-09

2026-02-09