被譽為銀行創新教父的Brett King,一本2012 年出版的《Bank 3.0》點出了全球銀行的第三波變革,甚至吹進臺灣,讓金管會在3年前開放了12項網路金融業務。但今年8月,他又以《Bank 4.0》為名推出新書,宣告了Bank 4.0的到來。書中特別點出,Bank 4.0將掀起內嵌式銀行服務(Embedded Banking)潮流,將使銀行金融服務無所不在、即時提供。

Bank 4.0核心概念:第一原理

台新金控資訊長孫一仕是這本書中文版《Bank 4.0:金融常在,銀行不再?》的編審暨翻譯,他在一場中文版新書活動指出,Bank 4.0這波浪潮中,金融機構該注意的不是科技,而是「應用情境。」他解釋,Bank 4.0核心概念是要重新思考金融服務的第一原理(The First Principles),也就是了解金融服務的本質、回頭思考某項設計原本想達成的目的是什麼。

孫一仕以支付寶為例,在2011年時,支付寶嘗試將服務從線上移往線下,在杭州以口碑網會員為主,推出實體的「口碑卡」卡片,集優惠、支付和會員積分功能為一體。起初,申請人數不斷攀升,但不到幾個月就停滯,不再增加。隔年初,「整個網站不見了,」取而代之的是支付寶手機版。孫一仕指出,這個改變,就是意識到顧客要用金融服務,不一定要透過卡片才能實現。他也引述Visa創始人Dee Hock名言:「信用卡其實是一個誤稱,卡片只不過是負載著作為貨幣價值交換符號的另一種工具。我們(Visa)真正從事的是貨幣價值交換的業務。」這就是第一原理所謂要回到本質思考的實例。

同樣道理放到整間銀行上,孫一仕認為,傳統銀行的功能,不外乎3個,也就是存錢、金錢轉移和貸款,但在Bank 4.0時代下,「銀行不再擁有客戶,而是關注如何更有效率、更即時提供客戶所需的金融服務,」他認為,Bank 4.0帶來的影響,便是書中提到的內嵌式銀行服務。

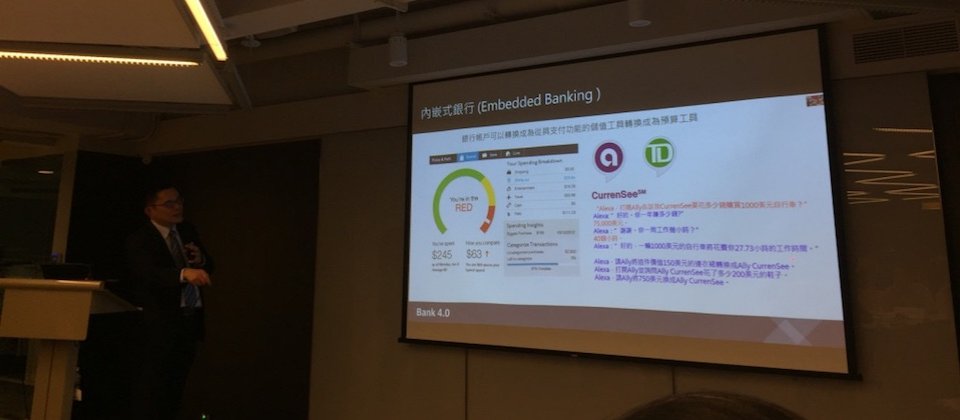

內嵌式銀行服務與情感銀行服務(Emotional Banking)

過去,銀行帳戶的價值在於能夠安全保管錢,到了21世紀,銀行帳戶的價值變成了要提供符合當下情境所需的功能。銀行帳戶不再只是支付工具,而是轉型為智慧理財和預算工具,嵌入人們生活,並透過AI技術加持,隨時回應需求。

舉例來說,有別於現行銀行不斷鼓勵消費、賺紅利回饋。《Bank 4.0》提到一個應用場景是,使用者想透過智慧音箱Alexa購買Xbox One X作為聖誕禮物時,但Alexa卻建議,不要買,因為該月支出已超過預算,如果執意購買,將無法負擔計畫中的度假行程。Brett King在書上解釋說,Bank 4.0時代的AI理財顧問,能根據使用者行為,將日常銀行服務關係提升為黏著度更高的服務,這也是實體分行理財顧問比不上的地方。

另一個類似例子是情感銀行服務(Emotional Banking)。孫一仕指出,情感性銀行服務會根據消費行為和情境,再結合其他知識,來給予使用者更好的理財建議。比如當使用者在一家甜點店前猶豫時,AI理財顧問可透過手機推播,提醒使用者不買甜點,當周就能省下10美元支出、後續可以選擇更好的餐飲,來說服使用者不進甜點店。

孫一仕強調,Bank 4.0就是要從客戶角度思考,切合情境,將銀行服務帶到客戶所需的時間和地點。

AI將影響金融機構對外與對內流程

而在Bank 4.0浪潮中,AI將影響金融機構對外與對內流程。孫一仕解釋,在對外方面,則包括了對客戶與外部機構間互動或對話的AI層;在對內方面,則有屬於銀行內部的流程自動化(RPA)改造。而從短期來看,AI仍將用來執行人類做過的事;但從長期來看,AI將影響服務設計的元素,銀行將從專注產品轉移至專注體驗,比如將金融服務內建於車內、自動支付停車費用,或是透過語音智慧助理,來執行查詢交易、存款投資等,又或者結合混合實境的智慧眼鏡,在觀看商品的同時,透過AI助理來建議是否負擔得起該商品。文◎王若樸

熱門新聞

2026-02-13

2026-02-13

2026-02-13

2026-02-13

2026-02-13