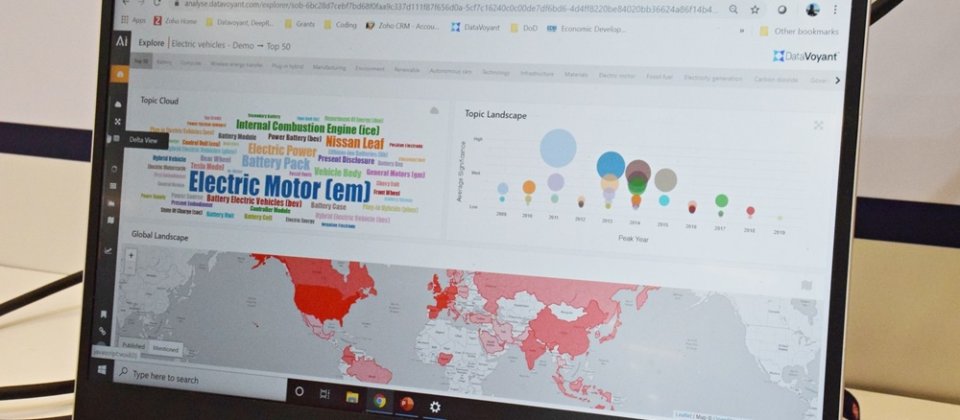

英國有不少FinTech新創參展今年臺北金融科技展,其中提供關鍵字搜尋與分析引擎的Amplify,現場展示了用自家產品搜尋「Electric Vehicles」,會出現的量化圖表種類。

攝影/翁芊儒

英國身為老牌金融帝國,近年來發展FinTech也不遺餘力。根據KPMG 2019年9月的調查指出,FinTech產業對英國的經濟貢獻每年超過60億英鎊,尤其在2018年,更是為英國帶來了440億英鎊的貿易順差。再加上,Fintech橋樑計劃(Fintech Bridge Programme)鼓勵國內企業向外擴張,不僅澳洲、香港為其目標市場,英國也看好臺灣金融環境逐漸開放,連兩年參加臺北金融科技展來找新客戶。

不過,相較於去年第一屆臺北金融科技展,英國在臺協會引薦了8個相關企業與研究單位,來臺分享產業經驗與創新服務,今年不僅增加到12家新創,也更聚焦在提供B2B、B2B2C軟體服務的企業,比如提供開放銀行解決方案的Cashoff、提供AI驅動服務的Amplify、提供防洗錢(AML)解決方案的Elliptic與Comply Advantage,以及金融科技獨角獸Revolut與FNZ等。

B2B2C的服務型態成為FinTech發展趨勢

隨著臺灣開放銀行邁入第二階段,自律規範、Open API技術與資安標準出爐,金融機構聯合TSP業者提供B2B2C的服務,將成為趨勢,連英國金融科技知名創業家Alastair Lukies都在同場活動中表示:「我認為,金融科技的未來是B2B2C!」而這股趨勢也反映在此次參展的新創團隊中,比如推出了CashBack現金回饋解決方案的Cashoff,以及推出財富管理服務的FNZ,都屬B2B2C的服務型態,要用自家技術加值金融機構的對外服務。

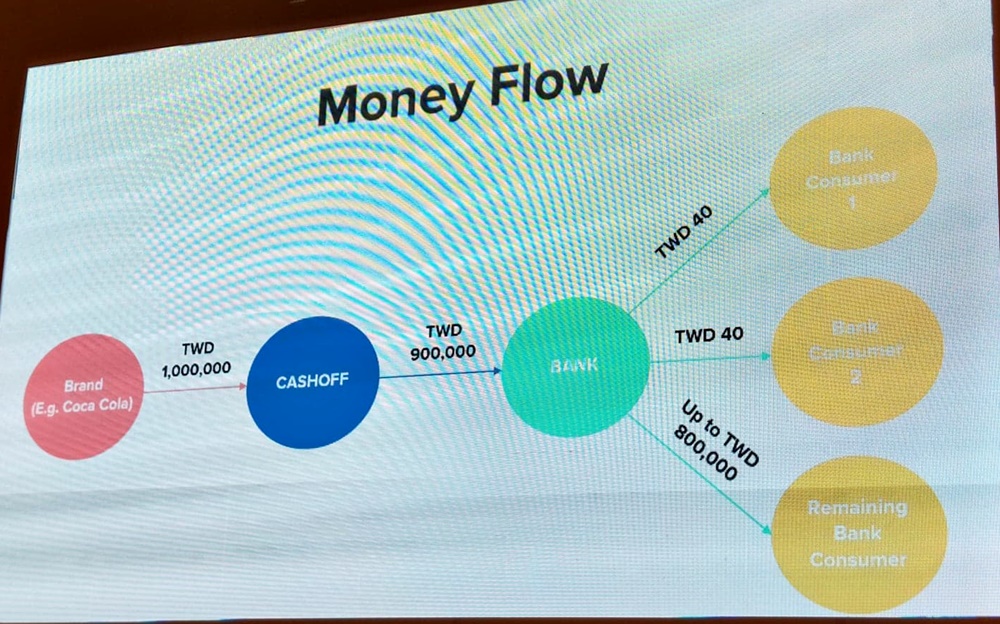

以Cashoff的現金回饋解決方案來說,就是搭建起一個平臺,讓全球超過100個品牌的線下販售商品,其回饋金能夠直接入帳到消費者的網銀App中,雖然是提供金融機構現金回饋平臺,但實際上使用該服務的是其用戶。

簡單來說,這是針對線下實體商店商品所提供的現金回饋解決方案。銀行透過API來整合該平臺到自家的網銀App之後,客戶即可在App中看到不同商品的回饋金,進而刺激消費。接著,只要是同款商品,用戶能在不限特定場所的任何店面消費,也不限付款形式(現金、信用卡、簽帳卡、Apple Pay、Google Pay皆可),只要購買商品後登錄到該平臺中,就能享有現金回饋。

而網銀App認證消費的方式,包括提供用戶登錄各種會員卡的介面,來自動匯入所有消費紀錄,用戶也能自己拍攝收據明細,或掃描電子發票的QR Code來認證消費紀錄,還能設定回饋金的收取帳戶,不一定要與所使用的網銀App帳戶相同。這是因為,Cashoff也提供在App中登錄其他合作銀行個人帳戶的功能,讓用戶得以在同一個App中管理更多帳戶的財務資訊。

金流都來自品牌商,金融機構先收取部分委託費後,再回饋給用戶。

此外,Cashoff的解決方案中,還包括個人化分析與推薦的功能,若銀行選用該服務,用戶就能收到系統根據自身消費習慣所給予的建議,比如適時提醒應採購而未採購的項目等。而這套推薦系統對金融機構來說,也能從客戶平常的消費項目,以及客戶登陸的其他帳戶資訊,來進一步獲得對客戶的洞察,並個人化的推廣金融商品。比如在客戶購買機票後,主動提供半價的旅平險優惠,又或是偵測到客戶有買房需求時,主動提供比別的銀行更低利率的借貸利息等。

而另一家成為金融科技獨角獸的FNZ,則是提供財富管理解決方案,同樣為B2B2C的服務型態。FNZ提供金融機構透過API來串聯自家服務,或是客製化整合服務到其軟體介面中,使金融機構面對用戶時,從開戶的風險評估、投資組合的建議,到下單交易、清算等工作,都能外包給FNZ來執行,藉此降低金融機構需要自己聘請人力來開發技術及提供服務的成本。

比如在用戶的投資組合建議方面,FNZ就能根據用戶填答的問卷問題,加上自家的大數據資料庫,綜合提供個人化的投資組合,舉實際例子來說,同樣25歲的女性,會因為所處國家不同,收到不同類型的建議,因為背後用來訓練推薦模型的資料會根據不同國家而異,且FNZ也表示,問卷設計不僅是蒐集個人資料,還會進一步蒐集用戶日常行為,進而去推測用戶需求。

FNZ也強調,與銀行並非競爭而是合作關係,因為銀行要提供用戶下單交易、清算與託管的服務,需要有一整個團隊來經營,且同時還要開發背後演算法,以及與第三方單位聯繫;若要發展國外客戶,還需要花時間了解各國法規,才能提供合規的服務,整體耗費的成本高。但將財富管理服務外包後,由FNZ提供技術與工具,銀行仍為與用戶聯繫的窗口,這也是開放銀行概念的應用。

FNZ開發了用戶行為分析模型來推薦用戶個人化的投資組合。

金融機構也靠B2B服務加值內部作業流程

除了透過B2B2C的服務來加值對外服務,更常見的FinTech應用,是靠B2B服務加值內部作業流程。比如這次參展的新創中就不乏提供這類服務的企業,包括提供關鍵字搜尋與分析的Amplify、提供防洗錢(AML)解決方案的Elliptic與Comply Advantage等。

成立於2015年的Amplify,是一家由AI驅動的科技公司,專注於開發關鍵字搜尋與分析引擎,要讓金融機構導入該引擎後,能更深度的分析網路上來自各國的資料、社群媒體消息,來藉此洞察未來最新趨勢,或了解媒體輿論風向與市場指標等。

Amplify提供的關鍵字搜尋與分析服務,採用了130兆網頁的資料來進行NLP分析,且不同於一般搜尋引擎,如Google、百度、Yahoo、DuckDuckGo、Bing、Deep Web等,只能搜尋到表層網路約1~2%的資料,Amplify的深度網絡分析技術宣稱能蒐集到多達600倍的資訊,並以視覺化的圖表來量化呈現。

舉例來說,用Google來搜尋「Electric Vehicles」會出現很多結果,但並非無止盡,總頁數大約落在20左右,但Amplify有辦法綜合各家搜尋引擎來找到更多資料,並將搜尋到的文章用NLP技術分析,再以圖表來量化。比如依照關鍵字出現頻率來顯示關鍵字大小,將蒐集到的資料根據來源國家、年度來分類,或是更進一步的根據如「新創」、「政府」等關鍵字來進一步搜索等,都是系統能做到的功能。

而這套系統的特色,還包括自動去除廣告對搜尋結果的影響、分析非結構化資料如社交媒體的訊息,以及能夠不斷更新數據來提供最即時的分析結果。目前導入較多的產業,則是金融機構、藥品研發、汽車品牌、製造業及政府單位,能應用在KYC、市調、新興技術洞察、合併與收購調查、競爭對手分析、風險評估及戰略規劃等業務上。今年,Amplify也開始派駐人員在臺灣,要發展中文NLP技術,來提供更準確的中文資料分析服務。

.JPG)

在Amplify提供的量化圖表中,依照關鍵字出現頻率來顯示關鍵字大小(左上),將蒐集到的資料根據來源國家(下)、年度(右上)來分類,是最基本的功能。

另一家專為加密貨幣交易提供防洗錢解決方案Elliptic,儘管2013年才成立,卻是世界上最早針對加密貨幣交易推出分析服務的企業,也因此,Elliptic表示,成立至今5年來所累積的歷史交易資料,就是自家最大優勢之一。而Elliptic推出的AML解決方案,就是透過數據庫中,數百萬筆比特幣、以太坊金流IP位址與明暗網路實體的關聯分析,來提供風險評分引擎,讓合規部門透過API來辨識出黑名單的帳戶,以及具有詐欺風險的交易。

也因為現今有許多傳統金融機構因應客戶需求,也開始推出加密貨幣相關產品,因此,Elliptic除了已經與市面上超過150家加密貨幣相關企業合作,目前也正逐步拓展業務到傳統銀行,提高其承擔風險的能力,且今年在新加坡與日本設立據點後,也要往亞太區發展。

最後,則是成立於2014年、同樣主打AML解決方案的Comply Advantage,是透過歷史資料找出異常交易的態樣,來更精確且即時的評估交易風險,宣稱能降低客戶60%的可疑事件誤報的機率,並且減少70%檢測為正常實際上是可疑事件的狀況。不同的是,Comply Advantage不限於加密貨幣交易,目前主要客戶為金融機構,今年更被勤業眾信列為英國成長速度前50名的新創企業之一。

Comply Advantage分析資料的來源,包括涵蓋由1000多個政府、管理單位、法律機構所訂定的法規制裁列表,將會15分鐘更新一次,讓客戶隨時監看法規變化,政治公眾人物的個人資料與負面新聞也將每日更新,且在負面新聞方面,更涵蓋了超過200個國家以及恐怖組織的消息,讓客戶獲得更即時、全面且自動化的洞察。且這些資料的蒐集,也都由AI、ML、NLP、大數據分析的技術來驅動。

Comply Advantage從資料蒐集,到交易監測、風險分析,以及最後部署形式的流程圖。

熱門新聞

2026-02-09

2026-02-06

2026-02-09

2026-02-09

2026-02-10

2026-02-09

2026-02-10