台新金控資深經理王正男分享台新金控4項生成式AI實驗案例,其中包括知識管理平臺,結合內部資料和生成式AI來回答使用者提問。

攝影/王若樸

台新金控資深經理王正男日前(10/18)揭露台新金控生成式AI進展,他們不只制定AI發展關鍵因子和AI導入指引,還發展4項實驗專案,包括協作平臺的聊天機器人Teams Chatbot、知識管理平臺、程式碼撰寫助理Codex,以及虛擬智能客服。其中,Teams Chatbot是讓金控成員認識生成式AI的第一步,有了成功經驗,他們開始結合生成式AI與內部資料,打造知識管理平臺,讓使用者以自然語言問答查詢。該平臺雖未上線,但基礎建設完整,未來可能擴大發展,如作為智能客服。而虛擬智能客服不只生成擬真的客服人像,還能與使用者語音互動、推薦理財商品。

制定AI發展關鍵因子,作為金控導入AI的重要參考

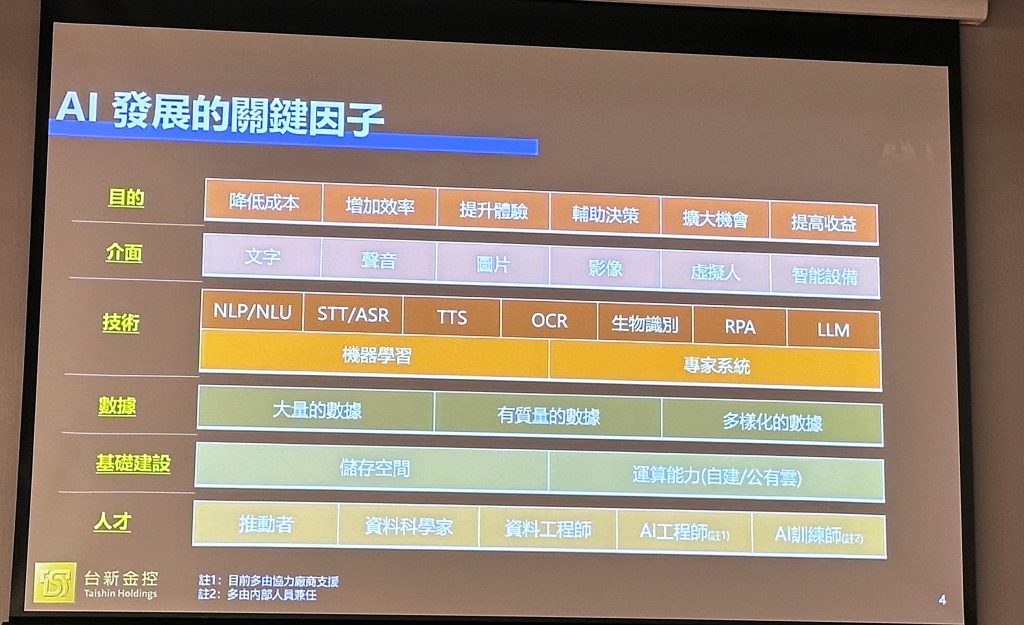

面對生成式AI強勢襲來,台新金控在今年初列了張發展AI關鍵因子表格,作為金控導入AI解決方案的重要參考。王正男指出,這份發展AI關鍵因子表格,羅列了台新金控導入AI的目的、介面、技術、數據、基礎建設和人才等因子。就目的來說,導入AI的目標可分為降低成本、增加效率、提升體驗、輔助決策和提高收益等,這是團隊導入AI時,優先考量的項目。

再來,台新金控重視與顧客的互動,要採用AI,會思考從不同介面與顧客互動,比如文字、聲音、圖片、影像、虛擬人物、智能設備等。就虛擬人物來說,他們也打造一款虛擬客服服務,已發展2年多,接下來要瞄準智能設備。

至於技術,則可分為機器學習和專家系統2種,進一步細分則有自然語言處理/理解、語音轉文字、文字轉語音、生物識別、OCR,以及大型語言模型(LLM)等技術。王正男透露,台新金控看好能力強大的LLM,是接下來1、2年的發展重點。

他也表示,如何運用金控大量、高品質和多元的數據來發展AI,提供更好的服務,也是另一個發展AI的關鍵因子。還有個因子是基礎建設,台新金控將其分為儲存空間和運算能力,如自建或採公有雲。最後一個因子是人才,資料科學家、資料工程師、AI工程師、AI訓練師,以及其中最關鍵的推動者。因為,推動者要能與長官溝通、獲得支持,才能讓AI導入事半功倍。(如下圖)

不只列出發展AI的關鍵因子,台新金控還根據觀察,歸納出AI導入成效不彰的重點,來避免踩坑。這些原因有4個,首先是無法規模化,王正男舉例,金控有許多部門,每個部門各自獨立、容易發生數據孤島,或是各自導入功能相同的AI,如金融卡部門導入OCR服務、法金部門也導入OCR服務,這就花費2倍成本,效益不佳。

另一個原因是實驗性質過高,比如為導入而導入、未思考商業應用效應。其他原因還有對導入的商業效益過於樂觀、成本過高等。這些原因都是台新金控導入AI時要避免的。

制定AI導入指引,擴大應用優於全新導入

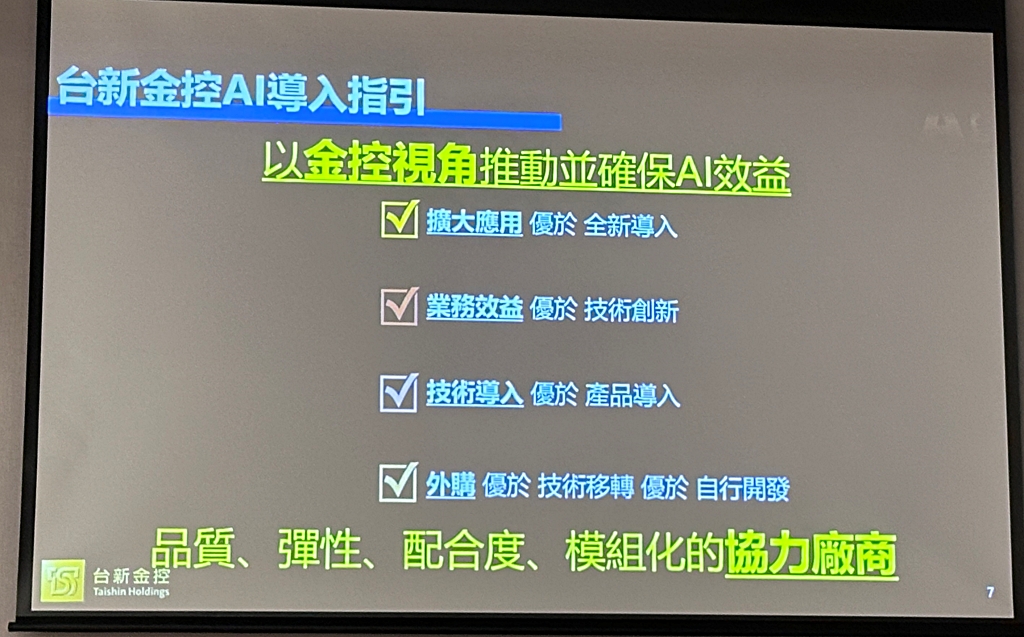

另一方面,台新金控也制定AI導入指引,共有4大原則。首先,「導入AI不會減少成本,」王正男指出,因此他們將第一原定為擴大應用優於全新導入,意思是,行內若有既有的AI技術,就會思考如何讓這項技術更普及於其他領域,而不只局限於原本的單位內。

第二個原則是業務效率優於技術創新。換句話說,AI新技術推陳出新,比如前些年,人臉辨識、指紋辨識等生物辨識技術遍地開花,台新金控團隊會思考,這些技術對業務是否有幫助,而非為成為新聞亮點而導入。

第三個原則是技術導入優於產品導入,也就是「不再以產品為導向,而是以技術為導向。」王正男舉例,若業務需要OCR,團隊就會思考採購OCR模組,至於能包裝成何種業務場景、業務流程,團隊則會與協力廠商溝通、包裝,來提升技術效益。

第四個原則是外購優於技術移轉,且優於自行開發。王正男指出,台新金控內部並未大力發展AI培養能力,因此採外購模式居多,認為外購優於技術移轉、優於自行開發。(如下圖)

發展4大生成式AI實驗案例

於是,他們選定廠商,找來宏碁資訊和微軟,來進行生成式AI實驗專案。

第1項便是用於協作平臺Teams的聊天機器人ChatGPT Chatbot,台新金控首選導入這款Chatbot,是要讓集團各單位更了解生成式AI。因為,當時台新金控高階主管和職員都對ChatGPT印象深刻,但對其局限並不清楚,因此團隊想藉導入Chatbot,來創造一個安全的環境,讓大家試驗、進一步理解生成式AI。

於是,他們在今年3月與廠商規畫、建置專屬Chatbot,並租用微軟Azure OpenAI環境,5月正式將ChatGPT串接至Teams中,提供200個帳號供各單位使用。這項應用,也在台新金控內部舉辦的6場生成式AI Roadshow中登場,由團隊向金控成員介紹生成式AI的潛力及局限。

將生成式AI用於知識管理平臺

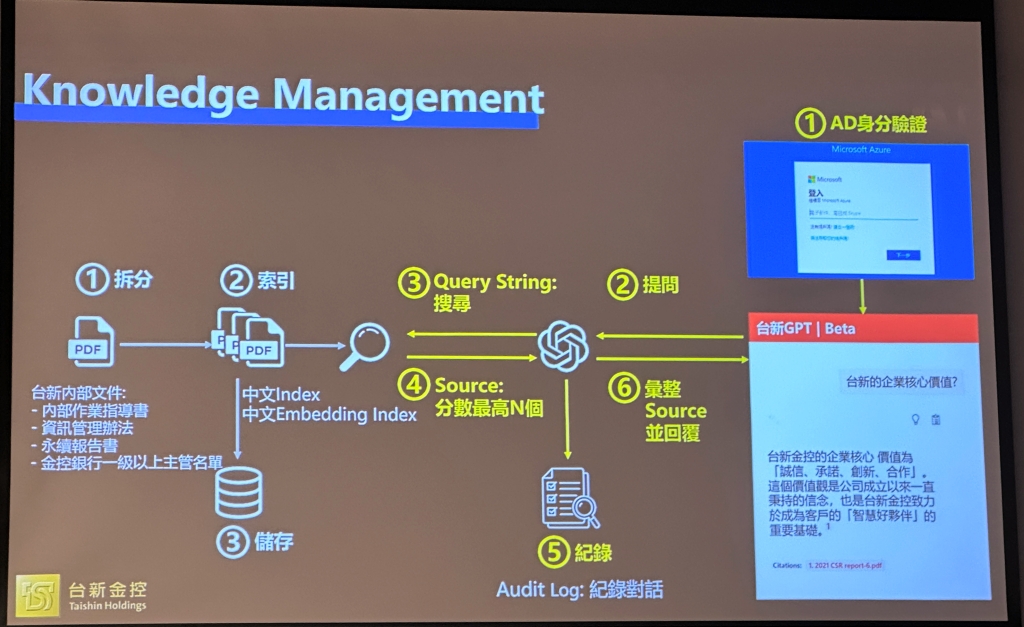

有了成功經驗,台新金控進一步展開第2項實驗專案,也就是生成式AI加持的知識管理平臺。這個平臺能讓使用者向AI提問內部問題,並得到相關解答。這項專案的目的,是要驗證Azure OpenAI能否用於內部知識管理,於是,金控IT和廠商一起打造這個平臺,採用嵌入索引(Embedding Index)來整合生成式AI和自家知識文件,再用指令(Prompt)來調整生成式AI的回答。

該平臺的運作機制是先透過AD驗證使用者身份,使用者再向生成式AI提問,平臺再根據問題搜尋內部資料。這些資料包括內部作業指導書、資訊管理辦法、永續報告書和一級以上主管名單,為找出答案,平臺會先拆分資料,接著索引找出分數最高的相關資料,來讓生成式AI整理,產出回覆給使用者。在這個過程中,平臺也會記錄整個對話,以便稽核使用。(如下圖)

王正男表示,該平臺還是實驗性質、並未上線。因其基礎建設完善,未來平臺若完整建立,會擴大發展為智能客服或其他應用,「是個非常指標性的專案。」

導入程式撰寫助理Codex

再來,台新金控也想驗證生成式AI用於程式開發的效益,於是展開另一項實驗專案,建立一系列研究,來測試程式撰寫工具Codex。這些研究是由使用者提出需求,讓Codex從零開始撰寫程式碼直至完成,包括資料表的建立、增刪減與重新規畫,使用自然語言對話來產生程式碼,以及撰寫初階和進階程式碼、撰寫程式碼說明等。

王正男表示,為衡量Codex效益,台新金控也以資淺到資深的工程師來手動進行這些任務,對比Codex的任務表現,找出使用的優缺點。首先,人類工程師撰寫時間大約1小時,若初階工程師使用此工具,可提高3至4成的開發和文件撰寫速度,中階開發工程師則能提高2、3成速度,高階工程師則提升10%至20%。

不過,團隊也發現,問對問題是需要訓練的,且「問對問題很重要。」再來,就像是對使用者說明一樣,工程師使用AI時,也要一步步好好說明問題,而Codex產出的程式碼通常無法直接使用,還需要人為調整和判斷。尤其是交易類的程式碼,只能參考,需要工程師核實再確認。

即便如此,團隊建議,金控內部工程師可開始使用Codex來輔助撰寫程式了。

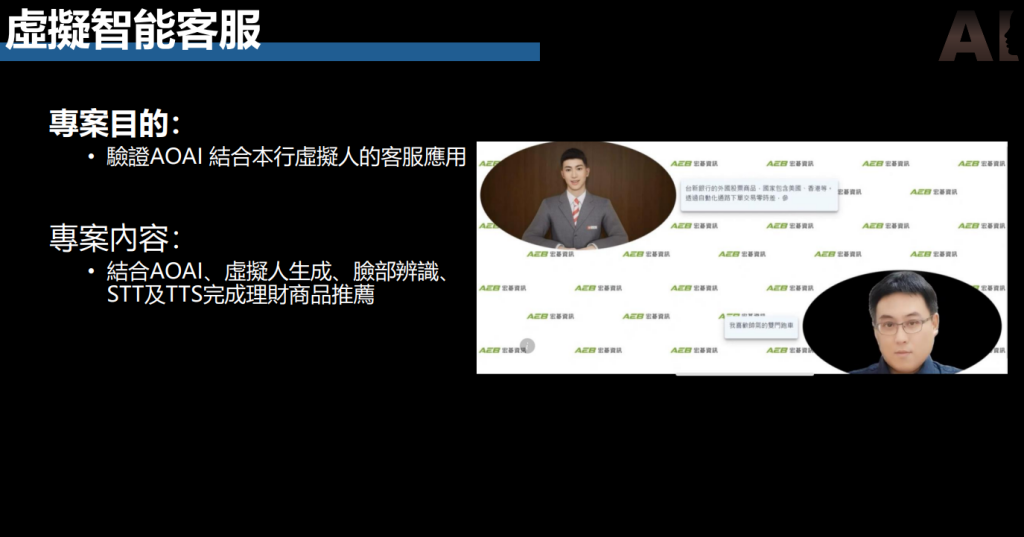

打造虛擬客服來推薦理財商品

不只如此,台新金控也用生成式AI打造虛擬客服,也就是生成一個擬真的客服人員,再利用語音轉文字、文字轉語音、人臉辨識等技術,來推薦理財商品給客戶。

台新金控發展這項服務,是要解決幾個痛點,比如理財商品眾多、理財顧問理解耗時,新進人員訓練不易等。因此,他們想用主動行銷方式,來協助理專推薦商品,例如透過虛擬客服互動、取得相關資訊(如性別、年齡),再推薦理財商品給顧客,並介紹這些商品。

他們採用的技術有JavaScript臉部辨識API,來預測顧客性別和年齡,再用Google Cloud Speech to Text API來辨識語音,轉換成文字後傳送至後端Azure OpenAI服務,來生成回覆內容。最後再將文字轉為語音,由虛擬客服用語音回答顧客,並推薦相對應的理財商品。

而後臺的運作方式,則是團隊先將內部問題集和答案資料匯入Azure認知服務,當後臺收到顧客回答時,會進行認知搜尋,並在文件內容建立嵌入(Embeddings),再由Azure Cognitive Search拆分查詢字串、請求最類似答案。最後,會由Azure OpenAI服務將答案組合、傳回前端,由虛擬客服給出回答。(如下圖)

熱門新聞

2026-02-13

2026-02-13

2026-02-13

2026-02-13

2026-02-13