政治大學金融科技研究中心監理科技創新實驗室執行長臧正運。 (攝影/李靜宜)

不只金融機構運用金融科技來創新,科技巨頭也紛紛靠科技力量進軍金融體系,這促使了各國金融監理機關,也需用科技方案有效監理,才能因應金融科技帶來的創新風險。政治大學金融科技研究中心監理科技創新實驗室執行長臧正運,近日在一場論壇中,借鏡國外金融監理科技作法,進一步探討臺灣推動監理科技面臨的挑戰與成功要件。

臧正運表示,金融機構、非金融機構、監理官、消費者、生態系的輔助者等,都是金融生態系的重要成員,其中,非金融機構又能細分,像是Fintech新創、巨型科技業者(Big Tech),以及如零售業者、醫療機構、科技系統製造商。他提到,每個成員會在金融生態系中運作與互動,都會受到科技變革、市場特性、法制監理等3大環境因子所帶來的影響。

如巨型科技業者也帶來哪些金融科技監理挑戰呢?他引述國際清算銀行(BIS)旗下金融穩定研究所(FSI)在今年3月發布的一份報告,梳理了全球巨型科技業者包括Google、Apple、Facebook、Amazon、Alibaba等共11家科技巨頭,紛紛進軍銀行、信用供給、支付、保險、資產管理、群眾募資等金融領域。

臧正運提到,巨型科技業者有4大特色,不只會匯集網路效應,也能成為數位市場中重要的守門員角色,一旦形成一套會員網絡,就有決定他人能否進入市場的權力,另外也擁有龐大群眾基礎和極為巨量的資料。

所以,他觀察,當巨型科技業者踏進金融服務產業,就帶來了3種風險,第一種風險是,造成金融體系的動盪不安。再者,這些巨型科技業者挾帶通路優勢,可提供客戶貸款,甚至進行更有效率的徵信,久而久之削弱了傳統銀行的角色,這是第二種風險,科技業者排擠了既有金融業的生存空間,為市場帶來不公平的競爭。第三種風險是,巨型科技業者掌握了龐大資料,對於金融生態系成員來說,帶來資料運用上許多不可預測的問題。為此,國際上多家監理機關對巨型科技業者提出的監理議題,包括了資料隱私、消費者保護、洗錢防制。

全球多國正在發展數位監理申報機制,臺灣也開始推動但面臨4大挑戰

反觀臺灣金融科技發展,近年因法規開放,帶來了法制監理環境的變遷。他舉例,比如,開放3家純網銀為金融業帶來新型物種,監理科技的運用帶來科技平臺的創新,雲端委外作業則影響了Fintech業者的發展,開放銀行影響了第三方服務業者,虛擬通貨平臺管理辦法則影響到傳統非金融體系以外的加密貨幣服務提供者。

臧正運表示,在物種多元化、科技與環境變遷快速的狀況下,監理的主責機關就得有相應的作法。比如,在監理資源有限的狀況下,靠監理科技以利精準投入資源。甚至,他認為,隨著金融科技快速發展,政府應促進監理技術的多樣化與創新,來發展監理科技。

不過,監理科技要多元化發展,他進一步指出,前提是必須提供監理官足夠的資料,才能進一步預測與判斷。目前,已有十多個國家,如澳洲審慎監理署、義大利央行、歐洲央行、英國金融行為監理總署、新加坡金融管理局等,都在推行數位監理申報機制,用數位化、自動化方式,由受監理機關以特定方式,將營運資料遞送給監理機關。臧正運提到,這些國家在數位監理申報的創新,包括了資料標準化、規則轉換、申報格式、申報資料的顆粒度、資料傳輸、資料可及性等場域。

臺灣在發展數位監理申報機制的腳步也不落人後,為了因應3家純網銀的流動性風險管理,金管會委由中央存款保險公司開發一套純網銀監理系統,以API串接來蒐集純網銀的申報資料。在即時流動性警訊監控機制上,若發現有一筆存款交易超過10分鐘仍無法執行,或當跨行業務結算擔保專戶餘額不足等情況發生時,系統能自動偵測到異常並進行警示,第一時間通報監理機關。

不過,臧正運梳理了數位監理申報系統的流程,歸納出臺灣發展監理科技時面臨的4項挑戰,一是目前的監理資源仍不足,再者監理文化也必須改變,他解釋,這套數位監理申報機制未來落實到所有銀行、證券業者,監理機關需要擁抱創新,來帶動監理機關內的職能與文化的變革。此外,第三項挑戰是監理官的監理責任如何有效分攤。如何評估監理科技方案帶來的監理效果則是最後一項。

資料治理是推動監理科技的關鍵

借鏡國際經驗,臧正運提到,推動監理科技有4項成功要件。包括建構完善的問責制度,具備客觀衡量成效的標準,並充實監理資源的法治環境,「沒有監理資源的話,不可能期待監理官大力推動創新,」因此,這是第一項成功要件。此外,必須有來自監理機關與受監理機關高層的強力支持。第三項成功要件是,必須有文化的變革與創新,需建構資料驅動、勇於發展開放性實驗的文化,以及建立能夠推翻機關內傳統保守思維的文化創新。最後一項是需要形成資料策略並建立資料治理框架。

他建議,可參考國際現有資料治理相關規範。比如,在資料分享上,澳洲立法訂定了消費者資料權的制度,或者新加坡金融管理局訂定了資料分析制度,以及科技風險治理框架。

「監理科技是讓金融生態系永續發展最重要的根基,而資料治理則是監理科技能夠成功的關鍵。」臧正運表示,政府需重視幾項基礎工程,數位身分機制、推動機器可讀及可執行的數位監理系統、建立科技監理的公用設施以及消費者資料賦權機制的法制設計,還要從生態系的視角進行系統性的思考。

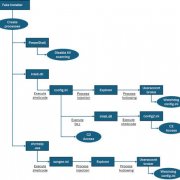

更進一步,臧正運建議,未來,或許臺灣能夠建置一個巨型的科技監理平臺,彙整金管會與央行底下的單一申報平臺,中央存保公司針對純網銀建置的的即時流動性風險監控平臺,集保結算所針對票券公司建置的即時監控平臺,以及聯徵中心的信用資料,聯合信用卡中心的信用卡詐欺報告與偵測,還有法務部洗錢防制處與經濟部的洗錢防制可疑交易申報、實質受益人申報等,進行橫向、跨部會的運用,將會是金融生態系永續發展的根基。文⊙李靜宜

熱門新聞

2026-02-06

2026-02-06

2026-02-06

2026-02-06

2026-02-09

2026-02-09

2026-02-09