3/25~3/29金融科技精選新聞

麥肯錫 生成式AI治理

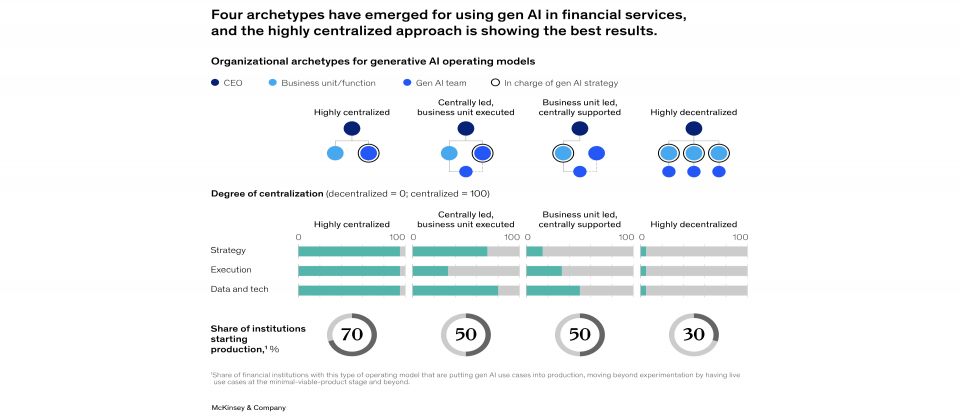

麥肯錫研究:歐美領先金融業者中,超過一半業者以集中式組織領導生成式AI發展

知名管理顧問公司麥肯錫(McKinsey & Company)最近發表了一份報告《在銀行業發展生成式AI:選擇最好的營運模式》(Scaling gen AI in banking: Choosing the best operating model),他們調查了歐洲和美國16家最大金融機構的生成式AI營運模式,超過一半的研究對象採用集中化管理。麥肯錫表示,集中化管理可能是暫時的營運方式,隨著技術越來越成熟,業務部門也會逐漸察覺這項技術帶來的好處,並根據自身需求發展生成式AI應用。

麥肯錫根據調查結果,整理出四種組織管理方式的好處和挑戰。第一種,高度集中化,業者設立一支獨立於其他業務部門的生成式AI團隊,並由這支團隊負責設計和執行生成式AI策略。麥肯錫表示,這種組織方式可以讓生成式AI團隊快速建立技術力,不過,團隊與業務部門距離過遠,可能造成雙方的隔閡,進而影響決策。採用這種模式的業者中,七成業者已經開始生產生成式AI應用。

第二種,同樣由單一組織領導,但交由業務部門執行。和第一種差別在於,生成式AI團隊會和業務部門中的技術團隊合作,交由業務部門執行計畫。相比第一種,這種方式有助減少雙方隔閡,但發展技術的速度可能因此減慢。第三種,由業務部門主導,統一由技術團隊支援。這種由下而上推動生成式AI策略的方式,有助於獲得業務部門對技術的支持。但是,不同業務部門對生成式AI的需求不同,開發方式可能也不同,單一技術團隊要同時支援多個業務部門十分困難。

最後一種,高度去中心化,各個業務部門各自設立生成式AI團隊、設計和執行生成式AI策略。麥肯錫認為,這個方式最容易獲得業務部門對技術的支持,但業務部門缺乏相關知識,可能難以透過生成式AI實現重大突破。採用高度去中心化執行方式的金融機構中,僅有三成業者開始投入生成式AI應用生產。

集中化管理方式雖然是發展生成式AI的最佳營運模式,但報告中也表示,採用這種管理方式仍會遇到幾個障礙,分別是策略路線圖的制定、獲取資金的機制,和人才資源。各個業務部門可能擔心失去關鍵資源,而對這三項政策持不同意見。因此,金融機構發展生成式AI需要具備高度的組織敏捷性,能夠快速設計流程並匯集資源。

台新金控 生成式AI

台新金控揭生成式AI進展,計畫打造「台新腦」輔助內部工作任務

台新金控揭露生成式AI進展,他們計畫打造「台新腦」,一個專屬台新金控的生成式AI工具,協助各項業務執行、法規和風險辨識等任務。他們近日在內部舉辦圖像生成挑戰賽,邀請子公司員工組隊參與,參賽者要使用台新金控調教的大型語言模型,透過輸入提示來生成圖像作品。台新金控表示,舉辦挑戰賽的重點,是要創造生成式AI的使用情境,讓同仁逐步習慣使用這項技術。

早在去年十月,台新金控就已完成內部的AI發展關鍵因子和AI導入指引,還發展4項實驗專案,包括協作平臺的聊天機器人Teams Chatbot、知識管理平臺、程式碼撰寫助理Codex,以及虛擬智能客服。去年底,他們對外展示了虛擬智能客服的實驗專案,共有兩個擬真客服人員,分別提供理財投資建議和信用卡建議。

日本IBM 生成式AI

日本IBM瞄準金融機構需求,推出快速導入生成式AI的服務,可連接三種LLM模型

日本IBM在旗下的金融服務平臺Digital Services Platform for Financial Services(簡稱DSP)推出生成式AI擴充功能,能協助金融機構快速導入生成式AI,同時內建了多項生成式AI應用,包括生成貸款批准書、製作銷售對話腳本、撰寫日常業務報告,以及提供行員使用的文件摘要工具等。

這個擴充功能可以透過閘道(gateway)連結三個生成式AI服務,分別是微軟Azure OpenAI服務、Amazon Bedrock和watsonx.ai,使用者可以根據需求選用GPT模型、Claude模型和Granite模型,也可以透過閘道集中監控、管理多種生成式AI服務。

這項服務目前只能在Azure和AWS雲端環境中運作,未來還會開放在IBM Cloud運作。日本IBM預計在5月底向在地客戶推出這項功能。

丹麥丹斯克銀行 金融上雲

丹麥最大銀行宣布上公雲,計畫遷移超過萬個伺服器、千個應用程式

丹麥丹斯克銀行(Danske Bank)近日宣布,要將部分基礎設施、應用程式和資料遷移至公有雲,與客戶資料相關的系統也包含在內。這間丹麥最大銀行近年啟動技術轉型,將雲端技術、數據和AI作為重點發展技術。他們表示,這項轉型計畫包括要將行內約1.6萬個虛擬或實體的伺服器、近千個應用程式遷至公雲,進一步運用AI、ML和生成式AI服務,提高內部開發人員的工作效率,還要加強對顧客的對話介面功能、提供個人化推薦等。

澳洲西太平洋銀行 AI防詐

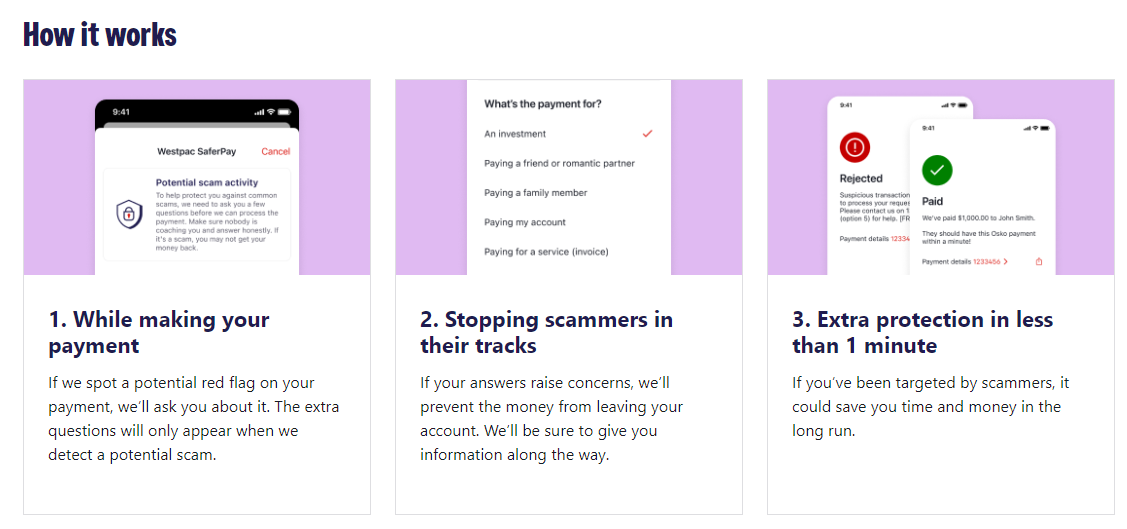

澳洲西太平洋銀行在App設置防詐措施,以AI偵測可疑匯款行為

澳洲西太平洋銀行近日在自家的App設置防詐措施,當系統偵測到用戶可能在向詐騙方匯款,系統會詢問用戶幾個簡易問題,例如詢問匯款目的,若用戶的回答有疑慮,系統將會拒絕執行匯款。這項防詐機制是運用AI偵測,當用戶的匯款被標記為高詐騙風險時,App就會跳出詐騙警示和問題。為了快速因應新的詐騙方式,這些問題的內容會持續更動。澳洲西太平洋銀行表示,除了在App導入這項機制,未來幾個月內也會在網路銀行中導入。

CBDC SWIFT

SWIFT公布央行數位貨幣第二階段沙盒結果,臺灣央行、華南銀行和上海商銀也參與沙盒試驗

環球銀行金融電信協會(SWIFT)近日表示公布央行數位貨幣(CBDC)第二階段沙盒結果。他們與38間金融機構合作進行為期四個月的實驗,納入各國的央行、銀行和金融市場基礎設施,臺灣央行、華南銀行和上海商銀也是試驗參與對象。實驗結果顯示,SWIFT開發的互鏈解決方案有助於進行各國CBDC交易,甚至也能進行其他形式的數位化代幣交易。

這項實驗確保SWIFT開發的解決方案適用於多種CBDC交易。根據路透社報導,SWIFT透露,他們將在未來一到兩年內建立一個新的CBDC平臺,開放給全球正在開發CBDC的國家使用。

敏捷開發 日本保險業

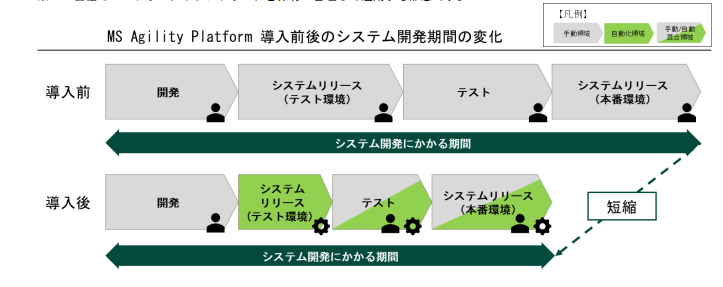

日本保險公司導入敏捷開發平臺,自動部署至測試環境,系統上線時間從三小時縮減至十分鐘

日本保險公司三井住友海上火災保險建立一套敏捷開發平臺,底層架構採用GitLab提供的DevSecOps平臺,能集中管理多個系統,將軟體開發、測試到部署的部分流程自動化,讓系統上線時間從以往約三小時,縮短至十分鐘內即可完成。

導入敏捷開發平臺前,系統開發流程皆是手動處理,完成開發後須要先部署在測試環境,進行測試後,再部署至生產環境。導入後,平臺協助自動部署至測試環境,再採用一半手動、一半自動完成測試和部署至正式環境。

Amazon 掌紋付款

Amazon推出Amazon One行動程式,使用者在手機建立掌紋簽章後即可用掌紋付款

Amazon在2020年推出掌紋辨識系統Amazon One,消費者在特定店家可使用Amazon One掃描和註冊掌紋,之後再利用自己的掌紋來付帳、入場、驗證年紀。上周四(3/28),Amazon發表了Amazon One行動程式,允許使用者透過iPhone或Android手機拍攝自己的掌紋,建立掌紋簽章,不必再透過實體店面的Amazon One裝置來掃描掌紋。

儘管Amazon One上線已超過3年,但使用這項掌紋服務的累計次數僅有800多萬。不過,根據Amazon的統計,在實體商店使用掌紋服務付款的用戶中,超過8成都會重覆使用。因此,Amazon決定進一步推廣Amazon One,藉由推出行動程式來降低註冊門檻。

其他重要Fintech新聞

- 金管會將研議成立信用卡掛失單一窗口,降低盜刷風險

圖片來源/麥肯錫

責任編輯/李昀璇

資料來源:iThome整理,2024年4月

熱門新聞

2026-02-11

2026-02-11

2026-02-09

2026-02-10

2026-02-10

2026-02-06

2026-02-10

2026-02-10