鑑於臺灣的詐騙亂象頻傳,在因應網路犯罪的科技防詐上,不只是政府機關、網路服務業、電信業要採取行動,金融業的防範措施也至關重要。對於金融業而言,近年來聚焦AI技術的深化運用,已能做到更有效的偵測及預防詐騙與洗錢。

今年臺灣發展科技防詐的重點施政之一,就是金融監督管理委員會(金管會)為促進多家金融業運用聯合學習及資料隱私強化技術,推動這方面的聯合自主實證,以發展防範詐騙及金融犯罪的模型,並期許日後能夠真正落地推廣。

在11月初舉行的臺北金融科技展上,金管會舉辦了科技防詐主題式的推廣活動成果發表會,當中標榜用AI聯合學習提升防詐能力的創新研發態勢。

現場展示3項實證新技術阻詐,而這些技術應用的最新進展,都與聯合學習(或稱聯邦學習,Federated Learning)有關,儼然成為提升防詐能力的新關鍵,讓各家金融機構在不共享原始數據的情況下,可以共同訓練模型,確保資料安全,並提升及早偵測異常狀況的能力。這不僅反映聯合學習導入的成效已經浮現,也預告聯合學習技術在不同金融場景應用的可能性。

(攝影/李昀璇)

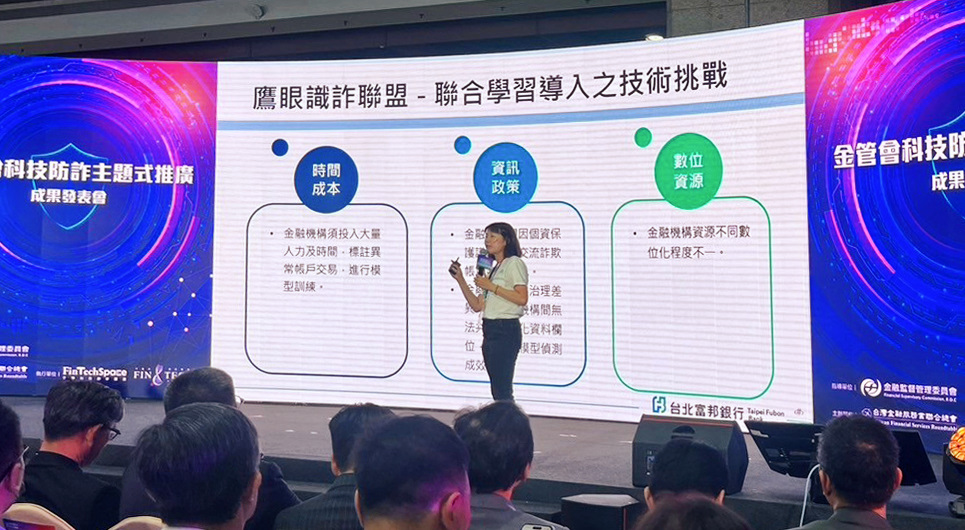

第一個聯合學習實證項目,是「鷹眼識詐聯盟的聯合學習平臺」。

回顧過去的發展,鷹眼識詐聯盟的成立,與誕生於北富銀與內政部刑事警察局合作開發的鷹眼模型有關,而這個AI偵測模型去年已在35家金融機構各自落地,但由於現行防詐模型僅針對已知手法建置,更新模型亦相當耗時,因此今年有了更進一步的發展,就是啟動聯合學習技術計畫,希望優化鷹眼防詐模型,目前正在實證階段。

值得一提的是,這項實證計畫是與臺灣AI Labs的雅婷智慧公司合作,好處是在模型調教上,不像早期都是人工比對、太過耗時。

在運作上,其特色是允許在各金融機構在不共享個別資料數據的情況下,共同訓練模型。目前共有8家金融業者參與,包括土地銀行、第一銀行、彰化銀行、台中銀行、陽信銀行、遠東商銀、凱基銀行,以及臺北富邦銀行。

在展場中舉辦的成果發表會上,富邦金控副總經理蔡佩玲表示,預計明年3月實證結果符合預期後,以聯合學習精進的鷹眼模型,就可以供這8家金融業者正式採用。

第二個聯合學習實證是「跨金融業聯合學習科技防詐」,由國泰金控推動,主要運用該集團開發的金融業聯合學習框架CaFe,共有4家金融業者參與實證計畫,包括中國信託銀行、玉山銀行、新光銀行,以及國泰世華銀行,同時還有國家資通安全研究院的專家共同合作。

目標是透過聯合學習共同建立警示帳戶預警偵測模型,其特色在於,採用隱私強化技術,僅共享加密後的模型參數,還有多元資料格式支援,以及雲地彈性部署。

實證結果已在一個月前出爐,從當中反詐成效來看,以國泰捕捉異常帳戶為例,聯合學習模型透過同業他行樣態補充,可偵測到更多在自動化設備上的異常交易,以跨金融機構的狀況來說,可提升20%的異常帳戶捕捉率。

隨著成效驗證告一段落,下一挑戰將是如何實際落地運用。

第三個聯合學習實證是「支付詐騙聯合阻斷計畫」,主要特色在於跨界聯合學習,因為這是結合數位信任產業、AI業者與金融業者的方案,形成結合電信與金融數據的支付詐騙聯合阻斷計畫。

具體而言,這項實證是透過結合電信與金融數據的艾司艾(ScamAdviser)、走著瞧(Gogolook),搭配信誠金融科技的AI解決方案,加上兩家公股銀行臺灣企銀、合作金庫銀行的第一手詐騙數據。

此計畫可分成兩大部分,一是採用商譽保護服務,做到認證號碼與偽冒偵測,一是透過聯合學習將防詐情資料,帶到不同銀行內部建立聯合模型來提升偵測率。

這項實證結果在10月已經出爐,Gogolook表示在防範冒名詐騙以及異常帳戶偵測方面,都帶來不錯的成效,而在偵測警示帳戶與詐騙交易樣態上,聯合學習模型也確實比單一模型更準確。

至於未來,大家都很好奇這類跨界應用的後續發展,未來將如何提供可行商轉模式。

不只業者發展科技防詐,全民也要培育識詐能力

在11月初的2024台北金融科技展上,不僅展示了科技防詐的聯合實證成果,還有多家金融機構透過各式活動和遊戲協助強化全民防詐觀念。例如,聯合信用卡處理中心與刑事警察局合作,提供詐騙簡訊示範等互動活動,讓民眾闖關並獲取獎品;中華郵政舉辦防詐知識王活動,透過簡單的問答形式提升民眾防詐意識;國泰世華銀行的防詐宣導更具特色,針對銀行櫃員推出「語音識詐」活動,透過聆聽客戶在櫃臺的談話內容,考驗參與者是否能夠察覺異常並及時阻止詐騙案的發生。

熱門新聞

2026-02-11

2026-02-09

2026-02-11

2026-02-10

2026-02-10

2026-02-06

2026-02-10

2026-02-10

.jpg)

.jpg)