資誠(PwC)近日發布2016年全球金融科技調查報告(Global FinTech Report 2016),揭露全球面臨金融科技趨勢現況,指出金融科技將從外而內改變金融產業,對新進的金融科技業者來說,去中心化概念是他們最有利的武器,他們將從過去傳統金融業者的服務缺口切入,而金融業者認為,降低成本是Fintech帶來的主要價值之一,其次才是可提供差異化服務,並提升客戶黏性,PwC也表示,接下來這些金融業者必須要能夠善用整個Fintech生態圈。除此之外,PwC特別針對最近火紅的區塊鏈技術(Blockchain)進行調查,並認為區塊鏈將改寫整個金融產業的規則。

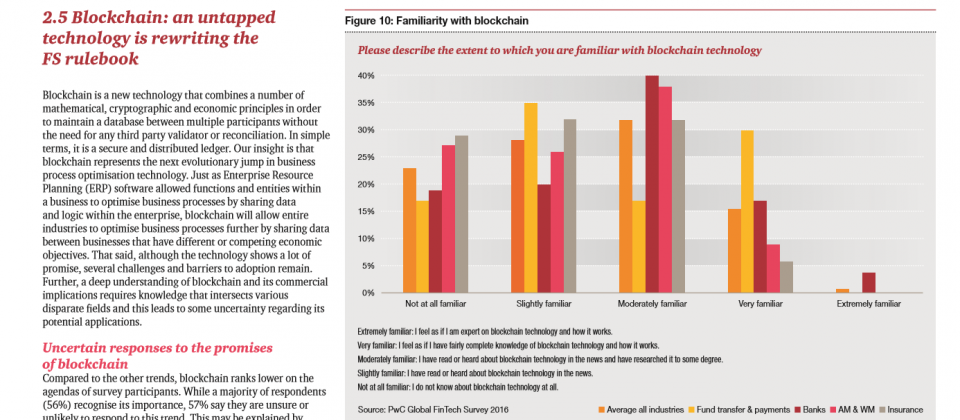

57%金融業者不確定或不清楚該如何面對區塊鏈技術的影響

根據調查報告結果顯示,對於區塊鏈技術,有56%金融業者表示,他們理解到區塊鏈技術的重要性,但對於此技術將帶來的影響,有57%金融業者表示不確定或是不清楚該如何面對,甚至有超過83%金融業者坦言,對區塊鏈技術還不是很了解。其中,可以看到對區塊鏈技術了解程度較高的,反倒是一些轉帳及支付服務的業者,有3成自認對區塊鏈技術及運作方式熟悉。

區塊鏈技術整合數學、加密技術及經濟模型,目的是在不需第三方機構協助驗證與對帳的條件之下,維護一套由多個參與者所組成網絡關係的資料庫,簡單來說,便是一個安全的分散式帳本。PwC認為,區塊鏈技術將是能促成下一階段商業流程最佳化大幅躍升的技術,就如同企業內部採用ERP企業資源管理軟體,來傳遞並共享資料與邏輯,讓企業內部的商業流程最佳化,而區塊鏈技術,將能促使整個產業之間的商業流程更進一步達到最佳化,讓不同的或是彼此相互競爭的企業之間傳遞、共享資料。

然而,儘管區塊鏈技術本身目前看起來極為可信,但依舊存在不少挑戰與障礙待突破,此外,若能真正深入了解區塊鏈技術並進行商業應用,得跨各領域進行知識互通,而這也將帶來許多未知及潛在的應用可能。

PwC強調,這將對金融產業帶來根本性的轉變,既有的利潤池(Profit Pools)將被打破,並重新分配給這些那些具有高效率的新區塊鏈平臺擁有者,而將區塊鏈用於後臺營運不僅能降低成本,也能大幅提升交易透明度,對消費者及監管單位來說都是一大好處。其中一個熱門的應用領域便是智慧契約,能將契約數位化並自動執行與維護。

75%金融業者認為Fintech帶來的轉變是,所有服務將更聚焦在顧客身上

這項調查報告一共調查了來自45個國家的544位金融業及金融科技業的高階主管,其中有3成為銀行業者,財富管理業者、金融科技業者也各占2成,其餘包含保險、轉帳及支付服務等領域業者。23%受訪對象為企業CEO,21%為IT、技術及各部門主管,14%財務長、營運長,策略長、創新長各占7%。PwC表示,金融業者普遍認為,在未來5年之內,超過6成的消費者將透過行動裝置來取得金融服務,且每個月至少使用一次。而新進的金融科技業者。將補足過去金融業者無法提供、滿足的消費者需求缺口,並從這些領域切入金融服務市場。

根據調查結果,75%金融業者認為,金融科技帶來的最大轉變,是所有的金融服務與產品,都將更聚焦在顧客身上。有趣的是,高達8成金融科技公司認為自己是以顧客為核心的組織,但是只有53%的傳統金融機構認為自己以顧客為中心。

83%金融機構擔憂自身業務將被搶走

除此之外,全球高達83%金融機構都擔憂自身的業務將被金融科技公司搶走。受影響最大的金融服務領域,包含消費者金融服務、轉帳及支付服務,也有多數資產管理及保險業者也都認為自身業務受到很大的影響。其中,銀行業、支付業認為,在5年之內,近3成(28%)業務將遭到衝擊,保險業、資產與財富管理業則認為,將有2成以上(22%)的業務受衝擊。

主要對金融業者帶來的威脅包括營業利潤(67%)、失去市場占有率(59%)、資訊安全/網路隱私(56%)、以及顧客流失率的增加(53%)。除了憂慮業務遭侵蝕之外,對於Fintech帶來的價值,金融業者認為Fintech可以明顯降低金融服務的成本,同時提高服務的效率及品質,根據調查結果,73%金融業者認為金融科技可降低成本,62%認為可提供差異化服務,58%認為可提升客戶黏性,這3項是目前金融業者認為金融科技的最主要核心價值與機會點,而去中心化則是金融科技業者的終極利器。

3分之2金融業者開始布局金融科技,32%建立合作關係,9%併購金融科技公司

PwC表示,金融業者應充分利用者個金融科技的生態圈,目前已經有超過3分之2的金融業者開始布局金融科技,32%透過合作夥伴關係,15%開始培育金融科技,22%購買其服務,也有將近1成(9%)已經併購金融科技公司。而傳統金融業者若和金融科技業者合作,也將面臨不少的挑戰,首先,傳統金融業者認為IT系統安全性為最大的挑戰,金融科技業者則認為管理體系和文化差異是一大挑戰,除此之外,法規的不確定性是兩方都極為在意的因素之一,分別有近5成(49%)的金融業者及43%金融科技業者認為這是一大挑戰,其他問題包括商業模式與營運流程的差異等。

而對本土銀行來說,銀行業務近年所面臨的主要挑戰,包括近12年利差減少55%,新增放款標的不易、各國銀行非利息收入減少且獲利不易、開拓海外市場時面臨在地化、新世代、人才、跨國管理及治理等挑戰,此外,全球80%資產擁有者的消費行為改變,而新數位世代崛起後,臺灣數位人口比率將在10年內破9成,這些挑戰都迫使銀行必須要加速轉型,而Fintech將是其中重要關鍵。

為了業務成長,銀行必須提升競爭力、風控能力, Fintech成為近年主要創新來源,也是決戰未來的重要方向,在創新成長中,Fintech帶來的新機會包括以客戶為中心出發、改善成本與經營績效、市場規模擴大、吸引新客戶、調整優化產品與服務及經營通路增加滲透率之外等。銀行若不採取行動,數位創新者將威脅到各項金融產業的主要收入來源,事實上,從金融服務與基礎建設、投資與理財管理、信用額度及貸款服務、支付及外匯服務等四大主要的金融服務領域也早,已被新創業者搶進。

臺灣金融業者的5大機會與挑戰

最後,針對臺灣市場,PwC臺灣也指出了臺灣金融業在金融科技轉型趨勢下的5大新挑戰與機會,包括顧客知識、多通路整合、金融服務社群化、行動化及文化轉變,在顧客知識(Knowledge of Customers)方面,傳統機金融機構可積極做資料整合,運用大資料分析數來與客戶互動,進行數位行銷與客戶行為預測,藉此提供客戶推薦與行銷服務,讓客戶關係更緊密。多通路整合(Multi-channel Integration)上包括全通路整合(Omini-Channel)、經營客戶接觸與體驗,並控管通路成本。

除此之外,包括金融服務社群化(Social Banking)如社群媒體分析策略、社群分析與輿情掌握、風險與品牌管理、商情與商機等,行動化(Mobility)則包含客戶互動,增加銷售機會與客戶關係等,最後的文化轉變(Cultural Change)則要以客戶為核心,並進行跨部門的整合思考設計。

熱門新聞

2026-02-06

2026-02-06

2026-02-06

2026-02-06

2026-02-09

2026-02-09